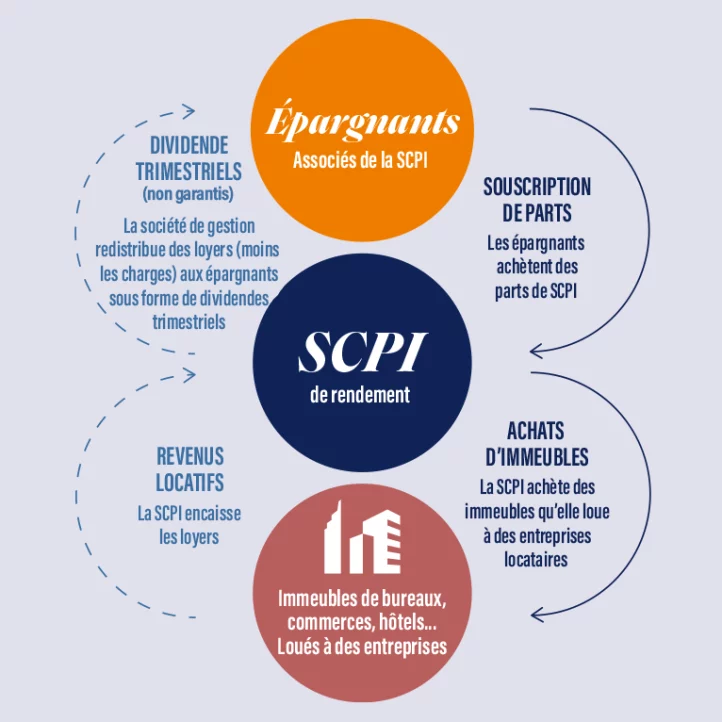

Les différentes sources de revenus :

Selon le type de SCPI auquel vous avez souscrit, les SCPI peuvent générer différentes sources de revenus potentiels pour les investisseurs :

Dividendes

Ce sont les revenus récurrents provenant des loyers perçus des biens immobiliers détenus par la SCPI. Ces dividendes sont généralement distribués périodiquement (trimestriellement, semestriellement, ou annuellement) aux détenteurs de parts. Ces dividendes vous sont directement versés sur votre compte bancaire.

Dividendes exceptionnels

Il s’agit d’un revenu non récurrent distribué aux associés, qui provient généralement d’événements exceptionnels tels que la vente d’un bien immobilier ayant dégagé une forte plus-value. Dans certains cas la société de gestion décide de partager la plus-value de cette vente auprès de tous les associés.

Augmentation du prix de la part

La valeur des parts d’une SCPI peut augmenter avec le temps si la valeur des actifs immobiliers détenus par la SCPI se revalorise à la hausse. Ainsi, lors de la revente de ses parts, un investisseur peut réaliser une plus-value si le prix de la part a augmenté depuis son achat.