Investissez dans les SCPI pour percevoir un complément de revenu potentiel

Investir autrement dans l’immobilier est un bon moyen de bâtir un patrimoine susceptible de générer dans le temps le complément de revenus potentiels dont vous avez besoin. En effet indépendamment de vos entrées d’argent régulières, il peut être utile d’asseoir ou de consolider votre pouvoir d’achat. Selon votre profil d’investisseur, l’acquisition de parts de SCPI (Société Civile de Placement Immobilier) peut être un moyen adapté pour générer des revenus potentiels à court, moyen ou long terme.

Pour réaliser un projet personnel, pour financer les études de vos enfants, pour compléter votre pension de retraite… vous pouvez avoir besoin d’entrées d’argent ponctuelles ou régulières complémentaires à vos salaires ou à vos autres sources de revenus. Pour cela, il est possible de vous constituer une source de revenus potentielle grâce à l’acquisition de parts de SCPI. Cela peut, par exemple, vous permettre de consolider ou de faire fructifier votre patrimoine et, grâce à une capitalisation régulière, de percevoir ces revenus additionnels. Les éventuels revenus locatifs issus de vos parts de SCPI venant compléter vos autres revenus.

Les SCPI peuvent représenter une solution clef en main pour obtenir un éventuel complément de revenus. En effet, la constitution d’une épargne dédiée vous apporte une certaine lisibilité pour profiter pleinement de cette deuxième partie de votre vie. Avec un investissement de départ peu élevé, une certaine flexibilité et des performances moyennes supérieures à celles de nombreux autres placements (Livrets réglementés, assurance-vie…), les SCPI présentent certains avantages pour les investisseurs.

Les SCPI sont des investissements à long terme sans garantie de performance. Comme tout investissement, l’immobilier présente des risques : absence de rendement ou perte de valeur, qui peuvent toutefois être atténués, sans garantie, par la diversification immobilière ou locative du portefeuille du fonds.

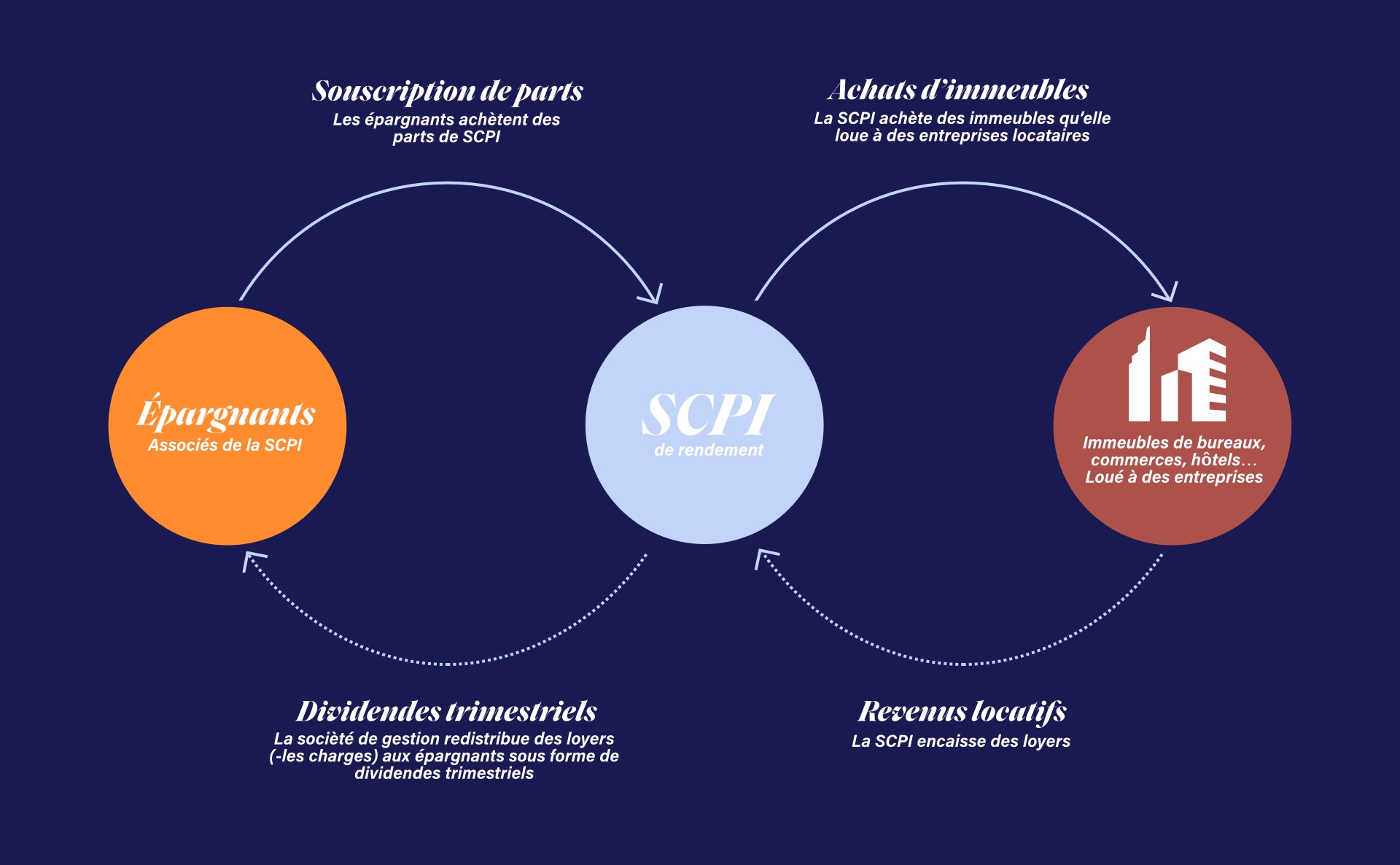

Le principe général est simple :

vous achetez des parts de biens immobiliers avec d’autres investisseurs et, par l’intermédiaire d’une société de gestion, vous percevez les revenus potentiels tirés de la location de ces biens. Les revenus locatifs tirés de la location des biens immobiliers acquis par la SCPI vous sont régulièrement redistribués. Ils sont versés au prorata du nombre de parts détenues (après le prélèvement des frais de gestion et d’entretien des biens immobiliers) sous forme de dividendes potentiels.