Les foncières cotées ont lourdement chuté en juin, en recul de 16.3% là où l’indice généraliste EuroStoxx 50 n’a baissé que de 9.4%. Maigre consolation, votre fonds a retrouvé en fin de période, le chemin de la surperformance par rapport à son indice de référence.

Le rendement de l’obligation d’Etat allemande à dix ans a retrouvé en 2022 un rendement positif pour la première fois depuis mars 2019. Les perspectives d’inflation rendent probable un retournement de la tendance baissière démarrée sur les taux depuis septembre 1990.

Cela a suffi aux investisseurs pour se détourner d’une classe d’actifs marginale (1.1% de la capitalisation boursière européenne) jugée sensible aux taux d’intérêt sans qu’il soit besoin d’y regarder de plus près.

Nous avons déjà développé l’argument d’un niveau d’endettement qui a largement baissé depuis 2008 (LTV : 38% vs 55% en 2008, source Kepler Cheuvreux) et de la réouverture du marché de l’investissement qui permet de continuer d’abaisser le levier à des niveaux de valorisation au moins égaux aux niveaux d’expertise (alors que la décote des foncières cotées dépasse en moyenne 30% et la décote sur la valeur des actifs sous-jacents 20%)).

De même, la maturité moyenne de la dette des foncières est de 4.7 ans, largement à taux fixes en Europe continentale.

Enfin, alors que l’on perçoit les prémisses d’un transfert des flux des actions vers les obligations, le niveau de distribution du secteur immobilier est un fort élément de soutien (le rendement brut synthétique sous-jacent de votre fonds atteint aujourd’hui 4.3%).

Ces arguments renforcent notre conviction que le secteur est survendu et qu’il convient patiemment de tirer profit de cette anomalie.

La situation s’améliorera selon nous, en relatif par rapport aux autres secteurs du marché Actions, avec le démarrage de la saison de publication des résultats semestriels et en absolu, lorsque le marché se convaincra que l’inflation cœur va se modérer.

Dans un contexte de fort ralentissement économique et alors que les estimations des analystes (+14% sur les sociétés européennes en termes de bénéfice par action pour 2022, source UBS) sont irréalistes, les avertissements sur résultats vont se multiplier et peser sur les cours des valeurs industrielles et de consommation cyclique. A l’inverse, les foncières verront les taux de recouvrement de leurs loyers retrouver leur niveau pré covid et commenceront de profiter d’une accélération de l’indexation. Au niveau des valorisations, l’effet négatif de la hausse des taux devrait être compensé par des loyers ascendants et une compression des taux de capitalisation sur les actifs Prime.

Sur le mois écoulé, nous avons continué de renforcer l’exposition du fonds Sofidy Selection 1 sur Deutsche Euroshop qui fait l’objet d’une OPA à 22,5 euros. Y compris cette position, les liquidités représentaient à fin juin 12% de l’actif du fonds.

Notre exposition par segment est demeurée mixte (contrairement aux années précédentes) et largement fonction de la situation bilantielle des sociétés et de leur sensibilité au cycle économique :

Nous avons maintenu notre surexposition à la logistique immobilière (14.3% de l’actif), au stockage pour les particuliers (7.1%) et reconstitué une position importante en Aedifica (actifs de santé paneuropéens) dans un environnement boursier plus favorable aux valeurs de croissance.

Nous avons commencé de réinvestir prudemment sur certaines valeurs de logement qui sont devenues de vrais plays Value (Vonovia essentiellement) et avons accru notre sous exposition au bureau.

Enfin, nous conservons une surexposition au commerce où l’écart entre valorisation des actifs et cours de bourse nous paraît excessive avec un biais particulier sur les centres commerciaux de proximité (Mercialys, Carmila).

Achevé de rédiger le 7 Juillet 2022,

Laurent SAINT AUBIN

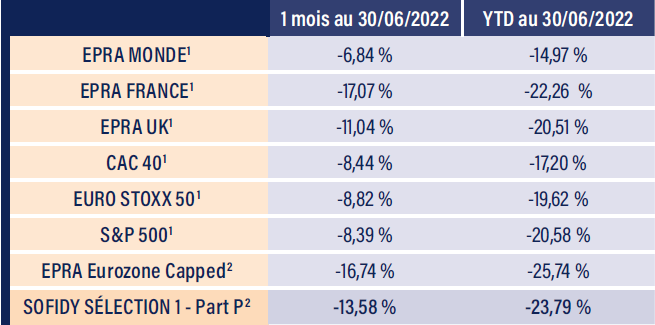

Les indices immobiliers en bourse

Source : Sofidy/Bloomberg

1. Indices nus – 2. Dividendes nets réinvestis.

À propos de Sofidy

Depuis 1987, SOFIDY conçoit et développe des produits d’investissement et d’épargne (SCPI, OPCI, SCI, SIIC, OPCVM Immobilier, Fonds dédiés) orientés principalement vers l’immobilier de commerces, et de bureaux. Avec 8,6 milliards d'euros d'encours immobiliers sous gestion (total des actifs bruts réévalués des fonds gérés) au 31/12/2023, Sofidy gère pour le compte de plus de 60 000 épargnants, et un grand nombre d'institutionnels, un patrimoine immobilier constitué d'environ 5 100 actifs immobiliers. Sofidy est une filiale de Tikehau Capital.À propos de Sofidy Sélection 1

Lancé par la société de gestion de portefeuille Sofidy, reconnue pour la qualité de ses SCPI, le FCP SOFIDY SÉLECTION 1 vise à déceler dans un univers de sociétés foncières cotées exerçant leur activité en Europe continentale, les acteurs capables d’offrir une performance financière durable et croissante. L’objectif du fonds est de surperformer son indice de référence (le FTSE EPRA NAREIT Euro Zone Capped) dividendes nets réinvestis, après déduction des frais de gestion, sur un horizon de placement recommandé supérieur à 5 ans.

Lancé par la société de gestion de portefeuille Sofidy, reconnue pour la qualité de ses SCPI, le FCP SOFIDY SÉLECTION 1 vise à déceler dans un univers de sociétés foncières cotées exerçant leur activité en Europe continentale, les acteurs capables d’offrir une performance financière durable et croissante. L’objectif du fonds est de surperformer son indice de référence (le FTSE EPRA NAREIT Euro Zone Capped) dividendes nets réinvestis, après déduction des frais de gestion, sur un horizon de placement recommandé supérieur à 5 ans.