Malgré un rebond modeste en avril, les foncières continuent de souffrir en Bourse des craintes d’un ralentissement des financements accordés à l’immobilier commercial et d’un amenuisement des transactions sur les marchés physiques alors même qu’elles sont généralement engagées dans des programmes de réduction de leur levier financier. Figurant parmi les segments de marché les plus sous pondérés par les gestions, l’immobilier coté, fort de valorisations historiquement basses, finira selon nous néanmoins par bénéficier de l’effet sur les taux du ralentissement économique qui se profile.

Le secteur, en zone euro, offre aujourd’hui au titre de 2023 estimé (données Kempen) un rendement sur dividende de 5,5 %, un multiple de résultats de 13,8 X et un rendement net implicite des actifs tel que valorisé par les cours de Bourse actuels de 5,7 %.

La moyenne des valorisations observées depuis 2010 (données UBS) est pour sa part (Europe continentale) de, respectivement, 5 % et 15X.

Plus éclairant encore, la décote sur Actif net Réévalué du secteur ressort à 38 % (données UBS) à son plus haut niveau depuis la crise de 2008 contre une moyenne historique de 12 %. Cela implique une perspective de recul de la valeur des actifs sous-jacents de 24 % (compte tenu d’un levier voisin de 37 % en moyenne).

À noter à cet égard, l’offre en cash de CK Asset Holdings sur le groupe d’immobilier locatif social britannique Civitas à 80 pences/action (vs un ANR à fin mars de 110,9 pences par action) qui laisse ressortir une prime de 44 % par rapport au dernier cours de Bourse.

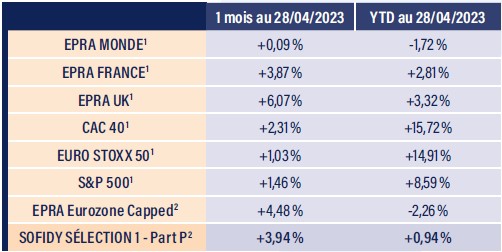

Notre gestion continue de favoriser la thématique du pricing power et les foncières affichant les bilans le plus solides. Nous conservons une poche de cash substantielle pour tirer parti des creux de marché. Cette stratégie nous permet d’afficher une progression de 0,9 % depuis le début de l’année contre un recul de 1,04 % pour notre indice de référence.

————————————————————

Achevé de rédiger le 10 mai 2023

Laurent SAINT AUBIN, Directeur de la Gestion Actions & Serge DEMIRDJIAN, Co-Gérant de Sofidy Sélection 1

Les indices immobiliers en bourse

Source : Sofidy/Bloomberg

1. Indices nus – 2. Dividendes nets réinvestis.

*Les performances passées ne préjugent pas des performances futures.

Ce document est produit par Sofidy à titre purement informatif. Les analyses et les opinions mentionnées dans le présent document représentent le point de vue de l’auteur, à la date indiquée et sont susceptibles de changer. Il ne constitue en rien une proposition de vente ou une sollicitation d’achat, d’investissement ou d’arbitrage. La responsabilité de Sofidy ne saurait être engagée par une prise de décision sur la base des informations contenues dans ce document. Les performances passées ne préjugent pas des performances futures. Tout investissement comporte des risques spécifiques. Le produit présente un risque de perte en capital. Tout investisseur potentiel doit se rapprocher de son prestataire ou conseiller, afin de se forger sa propre opinion sur les risques inhérents à chaque investissement indépendamment de Sofidy et sur leur adéquation avec sa situation patrimoniale et personnelle. Ceci est une communication publicitaire. Veuillez vous référer au prospectus de l’OPCVM et au document d’informations clés pour l’investisseur avant de prendre toute décision finale d’investissement.

À propos de Sofidy

Depuis 1987, SOFIDY conçoit et développe des produits d’investissement et d’épargne (SCPI, OPCI, SCI, SIIC, OPCVM Immobilier, Fonds dédiés) orientés principalement vers l’immobilier de commerces, et de bureaux. Avec 8,6 milliards d'euros d'encours immobiliers sous gestion (total des actifs bruts réévalués des fonds gérés) au 31/12/2023, Sofidy gère pour le compte de plus de 60 000 épargnants, et un grand nombre d'institutionnels, un patrimoine immobilier constitué d'environ 5 100 actifs immobiliers. Sofidy est une filiale de Tikehau Capital.À propos de Sofidy Sélection 1

Lancé par la société de gestion de portefeuille Sofidy, reconnue pour la qualité de ses SCPI, le FCP SOFIDY SÉLECTION 1 vise à déceler dans un univers de sociétés foncières cotées exerçant leur activité en Europe continentale, les acteurs capables d’offrir une performance financière durable et croissante. L’objectif du fonds est de surperformer son indice de référence (le FTSE EPRA NAREIT Euro Zone Capped) dividendes nets réinvestis, après déduction des frais de gestion, sur un horizon de placement recommandé supérieur à 5 ans.

Lancé par la société de gestion de portefeuille Sofidy, reconnue pour la qualité de ses SCPI, le FCP SOFIDY SÉLECTION 1 vise à déceler dans un univers de sociétés foncières cotées exerçant leur activité en Europe continentale, les acteurs capables d’offrir une performance financière durable et croissante. L’objectif du fonds est de surperformer son indice de référence (le FTSE EPRA NAREIT Euro Zone Capped) dividendes nets réinvestis, après déduction des frais de gestion, sur un horizon de placement recommandé supérieur à 5 ans.