Les risques d’un achat de parts de SCPI à crédit

L’effet de levier négatif en cas de baisse de performances de la SCPI

Quand la rentabilité est inférieure au coût de l’endettement, on parle alors d’effet de levier négatif (ou « d’effet de massue »).

L’effet de levier négatif peut survenir en SCPI, si les performances sont en baisse. Dans ce cas, les revenus perçus peuvent être plus faibles que prévu. Or, si ces revenus servent à rembourser l’emprunt souscrit, vous pouvez alors être contraint de payer la différence en utilisant vos capitaux propres.

Le risque d’amplification des pertes

L’effet de levier augmente l’impact des baisses, qu’il s’agisse d’une diminution des revenus distribués par la SCPI ou d’une baisse du prix des parts. Dans ces situations, la perte sera plus importante que pour un investissement sans crédit. En plus de devoir rembourser votre emprunt, vous pourriez subir une perte supérieure à votre mise initiale. C’est pourquoi il est essentiel d’évaluer votre capacité à supporter ce risque avant de vous engager.

Dans tous les cas, l’idéal est donc de vous constituer une épargne de précaution suffisante que vous pourrez mobiliser, en cas de besoin.

En cas de recours à l’emprunt pour l’acquisition de parts de SCPI, le souscripteur ne doit pas tenir compte uniquement des revenus provenant de la SCPI, compte tenu de leur caractère aléatoire et non garanti, pour faire face à ses obligations de remboursement.

En cas de potentielle défaillance de remboursement du prêt, les parts de la SCPI pourraient être vendues à un prix inférieur à leur prix de souscription, ce qui entraînerait une perte en capital.

En cas de cession des parts de la SCPI à un prix inférieur au prix de souscription ou d’acquisition, l’associé devrait compenser la différence éventuelle existant entre le capital restant dû au titre de son emprunt et le montant issu de la cession de ses parts.

Vous souhaitez en savoir plus ? Consultez notre page dédiée aux risques des SCPI.

Effet de levier et SCPI : comment l’utiliser ?

Les avantages de l’effet de levier lors d’un investissement en SCPI

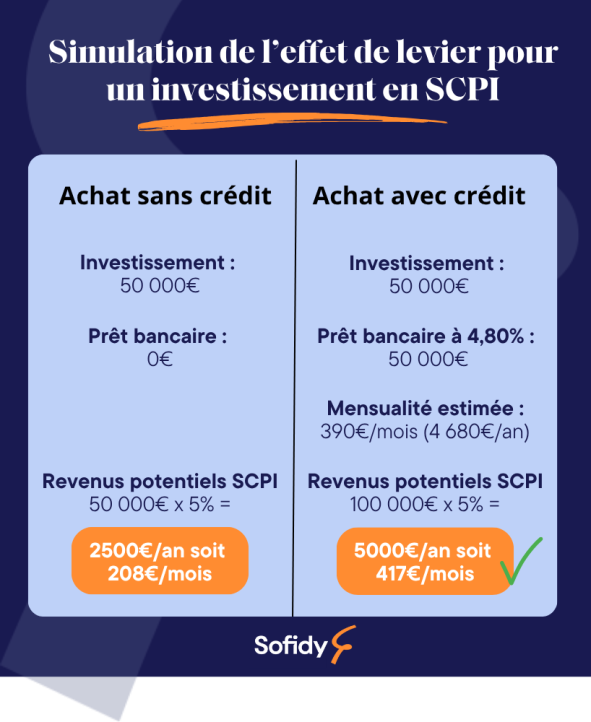

Si vous utilisez l’effet de levier pour investir en SCPI, vous pouvez construire un patrimoine à travers un effort d’épargne plus faible que si vous aviez recours à l’investissement sans emprunter.

En effet, le prêt bancaire va vous permettre d’augmenter le montant du capital investi et donc, d’acquérir plus de parts de SCPI que si vous aviez uniquement mobilisé vos capitaux propres.

Autre avantage, les gains potentiellement réalisés grâce à votre portefeuille de SCPI peuvent vous servir à rembourser en partie directement les mensualités de crédit.

Enfin, notez que les intérêts et les frais de l’emprunt (assurance emprunteur, frais de dossier…) sont déductibles des loyers perçus, ce qui va vous permettre de réduire le montant de la base imposable de vos revenus fonciers.

Découvrez notre simulateur d’investissement à crédit en SCPI

Vous envisagez d’investir en SCPI mais vous souhaitez estimer plus précisément quel montant placer et les rendements potentiels ?

Affinez votre projet en utilisant directement notre simulateur d’investissement à crédit.